農業で一定以上の所得のあるかたは確定申告が必要です。ここでは農業の確定申告(白色申告)に必要な収支内訳書の書き方を中心に、農業の収入や経費となる費用について説明します。

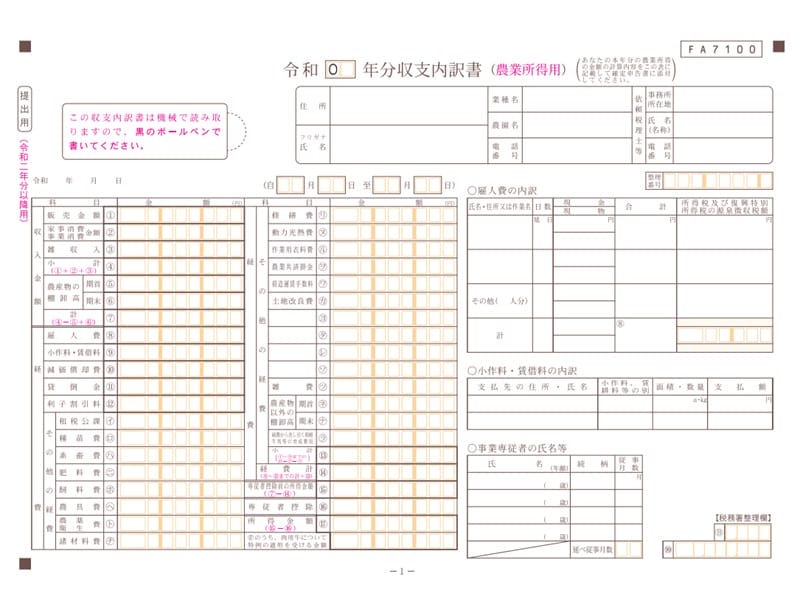

収支内訳書(農業所得用)とは

農業を個人や家族で営利を目的として営んでいる場合、「個人事業主」となり1月1日~12月31日までの農業所得(事業所得)を翌年の3月15日までに所得税の確定申告をする必要があります。

確定申告には白色申告と青色申告がありますが、青色申告には税務署への申請が必要です。特段なにも手続きをしていない場合は自動的に「白色申告」となります。

確定申告では、売上(収入)と農業にかかった経費を明らかにする必要があります。青色申告では仕訳をして決算書を作成する必要がありますが白色申告は簡易的な記帳が認められており、その際に「収支内訳書」を添付する必要があります。

収支内訳書には、農業者向けに農業所得用の様式があるので、これを確定申告時に申告書とともに提出します。1年間の収入や農業にかかった費用を、収支内訳書のの区分に合わせて計算して記帳します。簡易的といっても、棚卸や減価償却などの特殊な作業もあります。早めに準備しましょう。

収支内訳書の書き方と手順

いきなり収支内訳書は書けません。まずは手順にそって準備をしましょう。1年に1度に全部やろうとすると、書類がなかったり記憶があいまいになりがちです。できれば月に1度、最低でも3か月に1度整理しておくのがおすすめです。

①資料の収集

まずは資料の整理から始めましょう。

収入に関する資料

収入に関するものは農作物の出荷の他に、雑収入となる共済金や補助金、出荷奨励金、農作業受託料などがあります。

- 営農通帳の記帳

- JAなどの出荷証明書

- 米の出荷伝票

- その他市場に販売した場合の明細書

- 農協の共済金

- 補助金・助成金の支払明細書

- その他農業に関する収入の明細

経費(費用)に関する資料

必要経費となるものは、肥料や農薬等の他農機具の燃料や修繕費、作業服など多岐にわたります。農地の固定資産税や軽トラの固定資産税などの租税公課として経費として認められます。所得税や国民健康保険、国民年金などは事業の経費とはならないので注意しましょう。

- 営農通帳の記帳

- JAの購買取引明細書

- 農業にかかった経費の領収書もしくは請求書

- 借入金明細書

- 税金(固定資産税・軽トラの自動車税等)の明細書・領収書

- 土地改良賦課金明細書

- 農機具などの契約書(中古の場合は年式が必要)

②資料の整理

①で集めた資料を、収支内訳書の収入金額の科目、経費の科目ごとにわけて、科目ごとの金額を集計します。(支出は科目ごとに分けた後、A4の用紙にかさならないように貼り付けしておくと、書類の保管や計算がしやすくなります)

収益はの農作物ごとに面積と年間の合計金額が必要となるので複数の作物を作っている場合は分けて集計しておきましょう。

資料や帳簿は確定申告時に提出は不要ですが、5年間(収支内訳書は7年)保存する必要があります。申告年ごとにファイルしておくとよいでしょう。また確定申告時にチェックを受ける場合には、資料を確認する場合もあります。

③農作物の棚卸し

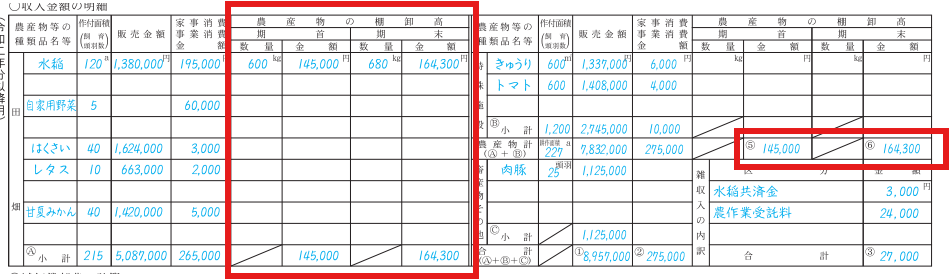

12月31日現在、出荷していない農作物がある場合はその農作物の棚卸金額を計算します。米・麦等の穀物以外の農作物で数量がわずかなものは棚卸は省略が可能です。

農産物ごとに分けて記載します。収支内訳書の2ページの収入金額の内訳の農産物の棚卸高の部分に記入しましょう。期首の数値は前年の収支内訳書の期末の数値を転記します。12月末の残高は期末の欄に数値と金額を書きましょう。金額は、収穫時の生産者販売価格により計算します。

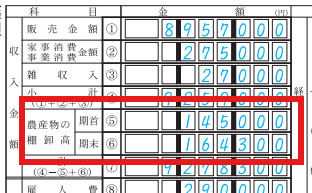

棚卸高の合計金額は一ページめの収支金額の農作物の内訳⑤⑥に転記します。

④家事消費・事業消費の集計

家事消費とは収穫した農作物を自分の家で消費した場合や、親族や友人などにプレゼントした場合などが該当します。事業消費とはアルバイトなどで雇用している人たちに農作物を現物支給した場合などがあげられます。

収穫時の生産者販売価額が基本となりますが、家事消費は定価の70%の計上も認められています。また傷んだものなどは見切り品としての価格で計上してかまいません。厳密に計上するのは難しいですが、農作物を自宅で食べない人はいないと思いますので、税務申告で指摘が多い収入となりますので計上を忘れないようにしましょう。

④減価償却費の計算

トラクターや軽トラなどの農機具を購入した場合は、取得価格が1台あたり10万円以上の場合は減価償却資産となり、購入価格の全額を必要経費とすることができません。その機械や車両を使うのは今年だけではなく、来年以降もその資産を使って生産を行うため、使う期間で按分する必要があります。

使う期間は法定耐用年数で資産によって年数が決められています。白色申告の場合は下記の経理処理となります。

| 取得価格 | 経費処理 | 説明 |

|---|---|---|

| 1円~99,999円 | 全額経費計上 | 全額購入した年の経費にできます |

| 100,000~199,999円 | 一括償却(3年間で按分) | 購入した年から3年間で均等に 割った金額が経費になります。(年割) |

| 200,000円以上 | 耐用年数による減価償却費 | 法定耐用年数で計算して、 経費を按分します。(月割) |

減価償却は別途計算が必要です。下記に詳しく減価償却について説明していますので参考にしてください。税務署等でも相談にのってくれますので不明な点があれば、質問してみましょう。

⑤家事関連費の計算

家事関連費用とは、農業の業務とは関係のない費用と仕事に関わる費用が混在している場合に計算する必要があります。

例えば、倉庫兼住宅などでは、住宅用に使っている部分の水道光熱費や家賃などの賃借料は経費にはできませんが、倉庫は作物の保管庫として使っている場合には、その面積や使用料により按分して業務として使っている経費については、費用として認められます。水道光熱費以外にも固定資産税、火災保険、ガソリン代などがあげれます。

床面積で分けるのが一番わかりやすいですが、ガソリン代などは走行距離等の記録があるとよいでしょう。家事按分に関しては下記の記事で詳しく説明しています。

⑥収支内訳書に記入

①~⑤まで用意できたら収支内訳書に記入していきましょう。もちろん手書きでもかまいませんが、スマートフォンがあるのであれば国税局が提供しているe-taxがおすすめです。スマホから収支内訳書が作成可能で、自動計算され申告書も完成します。マイナンバーカードがあればそのまま申告も可能です。

手書きの場合は、まず2ページ目の収入金額の明細から書いていきます。その後減価償却費があれば明細を記入します。収支内訳書の2ぺージで計算した合計欄にある①②③⑤⑥⑩などの数値は、収支内訳書の1ページの数値と同じ数値が入ります。

収支内訳書1ページの収入と経費をそれぞれの科目ごとに入力し専業者控除前の所得が計算できます。親族と農業を営んでいる人はこの所得をもとに下記の専業者控除が可能です。

⑦専従者控除の計算

専従者控除は、専従者控除前の所得が必要になるので、すべての収入と費用を計算した後に、最後に計算します。

白色申告の場合、生計を一つにする親族に雇用料や小作料、賃料を払っても経費として認められません。ただし1年間のうちに農業のみに就業している期間が6ヵ月を超え、申告する年の12月31日に15才以上である場合には、専従者控除が認められます。

控除金額は下記で計算した金額のどちらか少ない方です。

- 配偶者86万円、その他の親族50万円

- 専従者控除前の所得金額÷(専従者の数+1)

専従者控除前の所得が必要になるので、すべての収入と費用を計算した後に、最後に計算します。収支内訳書の一ページに専従者の氏名、年齢、続柄、従事月数を書く欄があるのでそちらに記載します。

まとめ

確定申告は、手間がかかりますがキチンと経費を計上することで節税にもつながります。パソコンが使えるのであればエクセルで月次報告書や収支内訳書が作れるように自治体が提供していることもあります。

収支が赤字でも、赤字であることを証明するためにも収支計算書は作成しておかなければなりません。また赤字でも申告することにより国民健康保険や介護保険が軽減されたり、住民税非課税世帯として助成金が受け取れることもあります。何もやってない…という人はとりあえず、書類の整理から始めましょう

本サイトの内容は、国税庁の決算のしかた(農業所得編)、令和6年分収支内訳書(農業所得用)の書き方等の手引き、法令解釈等を参考に記載していますが、税務アドバイスを目的としたものではありません。実際の申告では、税務署や税理士に確認の上、ご自分の判断で申告を行ってください。

農業所得がある人向けに確定申告の手順や書き方は下記で詳しく説明していますのでこちらも参考にしてください。